CPI超预期回落 美股迎利好?

美国2月CPI从3%降至2.8%,这是自2024年8月以来首次低于预期,核心CPI从3.3%降至3.1%同样低于预期且创下四年新低。从分类项来看,能源和交通服务的环比增速明显放缓,占通胀1/3权重的住房成本增速则保持稳定。超级核心服务CPI降至2023年10月以来最低的3.9%。

利率市场隐含的6月加息概率升至68%(其中降息50个基点的概率为36%),并且保持全年降息三次的预期。下周的美联储会议将公布经济展望和点阵图,从而给市场提供最新的利率前景参考。

通胀回落且低于预期导致降息预期升高,这若是发生在去年应该会让投资者欣喜若狂,不过在经济数据普遍转弱的当前,可能仅仅是打消了一些对经济滞胀的忧虑。

美股获得些许喘息的空间,标普500和纳斯达克周三分别反弹0.49%和1.22%,“逢低买入”帮助此前重挫的英伟达和特斯拉等隔夜大幅回升,但和实体经济连结更加紧密的道琼斯则连续第三天下跌。由此也可以看出市场情绪的修复可能还需要更多时间。

导致近期美股重挫的导火索无疑是特朗普混乱的政策所引发的避险情绪。关税大战的朝令夕改不仅令各国领袖、进出口商、经济学家、投资者等苦不堪言,就连其身边的幕僚都很难跟上他的节奏。最新的进展是,美国对进口钢铝产品25%的关税在3月12日正式生效,加拿大、欧盟和中国都表示将予以反制。

而更令市场担忧并不是特朗普的反复无常(这一点不会太令人意外),而是有分析认为特朗普政府正在策划一场经济衰退以迫使美联储降息,从而压低美债收益率即举债成本来改善财政赤字。数据显示,美国2025年需要再融资的债务规模约9万亿美元。

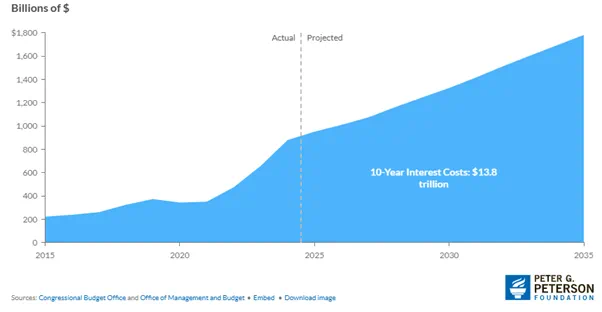

这一猜测有一定的合理性(但也有失控的危险),毕竟美国2024财年的关税收入才780多亿美元,仅占联邦财政收入的不到2%,可见增加关税对实现预算平衡来说是杯水车薪。而在去年近7万亿美元的财政支出中,净利息支出就高达8800亿美元,占总收入的18%成为第三大支出项。国会预算办公室预计2025年财年利息支出将升至9500亿美元,到2035年将到达1.8万亿美元。

美国年度净利息支出及预测 来源:国会预算办公室

而从整体财政状况来看,当前35万亿美元的债务总规模达到美国GDP的123%,1.8万亿美元的财政赤字和超过7%的赤字率都意味着债务问题已经进入恶性循环且不可持续。因此包括关税大战、潜在的衰退和降息、联邦机构裁员和查账、推出移民金卡、结束地缘冲突实现战略收缩等看似杂乱无章的出拳,似乎都是改善美国财政状况的必要手段。

如果特朗普真的着眼于长远,那短期的经济阵痛和股市波动就是必须付出的“代价”,这和特朗普1.0时期极为看重股市有着鲜明的反差。当然,若民调和美股持续下跌,特朗普(以及马斯克)自然会感受到压力,这可能倒逼特他们在推进各项政策时改为使用“手术刀而非大斧头”,市场情绪和股市也将会得到一定的修正。

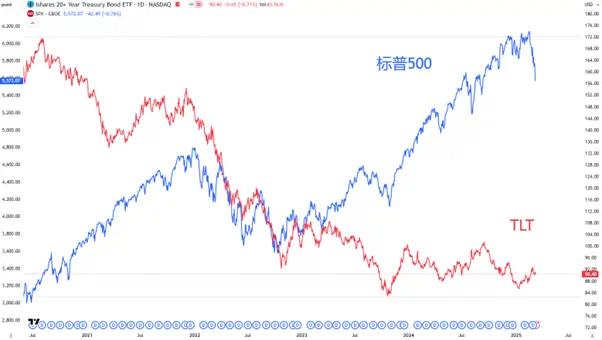

标普500 vs 20年期以上美国国债ETF(TLT) 来源:Traidingview

不过值得注意的是,市场情绪的恶化只是为投资者提供了一个抛售或者获利了结的理由。除了经济衰退之外,同样令市场担忧的还有美股过高的估值。或者反过来说,正是因为美股估值过高,才更容易受到避险情绪的冲击。

美国GDP占全球的25%,但股市却占到全球股市总市值的50%以上。其中七巨头总市值约14万亿美元(占标普总市值的约30%),超过中美之外任意一个国家的GDP规模。在经济不确定性和AI竞争加剧的双重影响下,若科技巨头的长期上涨逻辑无法成立,美股也就失去了最重要的引擎。根据FactSet的分析,华尔街已经下调了标普500及其全部11个行业在一季度的盈利增速预测,达美航空是最新的例子。

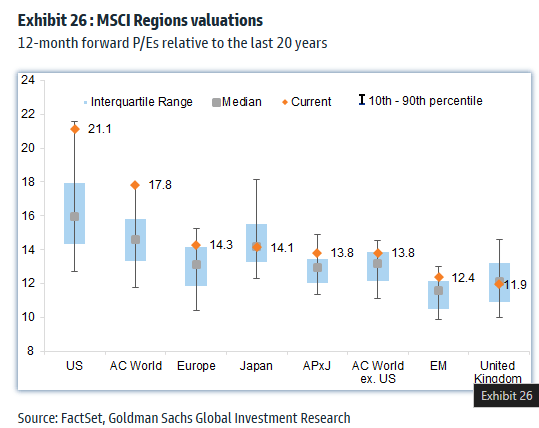

从远期市盈率来看,美股为21倍左右,显著高于欧洲和日本的14倍,而英国只有11倍。这也是为什么今年欧洲和香港股市的表现要远好于美国的原因,近期的全球资本流向也说明了市场在不确定性中的选择。

主要经济体股市的远期市盈率 来源:高盛,FactSet

讲道欧洲和香港,前者借由乌克兰问题对自身未来的经济和国防自主产生了新的共识,更多的财政刺激政策可能帮助经济走出泥潭,当然前提是乌克兰局势的稳定。而港股市场中由于科技股占比高于A股市场,因此从科技股“价值重估”中受益更为明显。DeepSeek不仅令中美AI竞争格局发生了改变,更有望带动国内全产业链的发展并形成新的经济增长点,这也是外资近期加码配置中国资产的原因。